Ce poti afla in acest articol?

- 1 Avantajele unui credit ipotecar cu dobanda fixa

- 2 Dezavantajele unui credit de nevoi personale cu dobanda fixa

- 3 Cine ar trebui să aleagă dobânda fixă sau variabilă?

- 4 Când ar trebui să alegi un credit de nevoi personale cu dobanda fixa

- 5 Cum găsim cea mai bună dobândă din piață

- 6 Concluzii

- 7 Întrebări frecvente

Un credit de nevoi personale cu dobanda fixa este deseori alegerea preferată pentru cei care vor stabilitate și predictibilitate pe durata împrumutului. Într-un astfel de credit, rata dobânzii rămâne aceeași pe toată durata acestuia, lucru binevenit în perioadele de incertitudine economică sau de creștere a dobânzilor.

Cu toate acestea, nu toate situațiile favorizează dobânda fixă. În anumite condiții de piață, un credit cu dobândă variabilă poate fi mai avantajos.

În acest articol vom analiza în detaliu avantajele și dezavantajele unui credit de nevoi personale cu dobanda fixa, pentru a te ajuta să iei o decizie informată în funcție de nevoile tale financiare și de condițiile economice.

Avantajele unui credit ipotecar cu dobanda fixa

Acest tip de împrumut oferă multiple beneficii, de la siguranța unor costuri fixe pe toată durata creditului, până la posibilitatea de a planifica mai eficient alte investiții sau cheltuieli importante.

Uite principalele avantaje:

1. Ai rate lunare constante

Principalul avantaj al unui credit de nevoi personale cu dobanda fixa este stabilitatea ratei. Dobânda rămâne neschimbată pe toată durata creditului, indiferent de fluctuațiile pieței financiare. Asta înseamnă predictibilitate, astfel că nu te vei întreba lună de lună “cât am de plată?”.

Mai mult decât atât, având stabilitate vei putea să-ți gestionezi bugetul mai eficient, știind exact cât vei plăti în fiecare lună pentru credit.

2. Ești protejat împotriva creșterilor de dobândă

În perioade de incertitudine economică sau de creștere a dobânzilor pe piață, un credit cu dobândă fixă te protejează de riscul creșterii ratei lunare.

Spre deosebire de dobânda variabilă, care poate fluctua în funcție de indicii de piață, dobânda fixă rămâne constantă pe toată durata împrumutului. Chiar dacă dobânzile cresc pe piață, tu nu ești afectat.

3. Planifici bugetul mai ușor

Faptul că rata lunară rămâne aceeași pe toată perioada creditului face mult mai ușoară planificarea financiară pe termen lung. Poți să-ți calculezi cu exactitate cheltuielile lunare, fără să te îngrijorezi că ratele te-ar putea lua prin surprindere.

Este ideal pentru cei care au un venit fix sau pentru persoanele care preferă să evite orice surpriză legată de fluctuațiile dobânzii.

Dezavantajele unui credit de nevoi personale cu dobanda fixa

Deși un credit de nevoi personale cu dobanda fixa oferă numeroase avantaje, există și câteva dezavantaje care trebuie luate în considerare înainte de a lua o decizie finală.

1. Nu beneficiezi de perioadele cu dobânzi scăzute

Unul dintre principalele dezavantaje ale dobânzii fixe este că nu vei beneficia de o reducere a ratei lunare în cazul în care dobânzile de pe piață scad.

În timp ce la creditele cu dobândă variabilă s-ar putea vedea o scădere a ratelor lunare, tu vei continua să plătești aceeași dobândă fixă, chiar dacă devine mai mare decât ofertele din acel moment.

2. Dobânda inițială poate fi mai mare

De obicei, dobânzile fixe tind să fie mai mari la început în comparație cu dobânzile variabile. Aceasta este o măsură de protecție pentru bănci, care își acoperă riscul de a oferi o dobândă constantă pe termen lung, indiferent de cum evoluează piețele financiare.

Deși oferă stabilitate, această diferență inițială poate însemna costuri mai mari pe termen scurt în comparație cu un credit cu dobândă variabilă.

Cine ar trebui să aleagă dobânda fixă sau variabilă?

Dobânda fixă este recomandată persoanelor care caută stabilitate, au un buget fix și nu vor să își asume riscurile asociate cu fluctuațiile pieței. Este potrivită pentru cei care doresc să știe exact ce vor plăti în fiecare lună și să evite riscurile de majorare a ratelor.

Dobânda variabilă este o opțiune pentru cei care sunt dispuși să-și asume riscuri și care speră că dobânzile vor rămâne scăzute sau chiar vor scădea în perioada de creditare. De asemenea, aceasta poate fi atractivă și pentru cei care vor să refinanțeze pe termen scurt.

Participarea cu un codebitor la creditul ipotecar vine cu plusuri și minusuri.

Când ar trebui să alegi un credit de nevoi personale cu dobanda fixa

Alegerea unui credit de nevoi personale cu dobanda fixa depinde de mai mulți factori atât personali, cât și economici. Există anumite situații în care dobânda fixă devine o opțiune mai avantajoasă în comparație cu dobânda variabilă.

- În perioade de creștere a dobânzilor pe piață

Dacă dobânzile pe piață sunt în creștere sau prognozele economice sugerează că acestea vor continua să crească, un credit cu dobândă fixă îți va proteja finanțele.

Odată ce ai semnat contractul, dobânda ta va rămâne aceeași, indiferent de cât de mult cresc dobânzile în piață. Asta ți-ar asigura stabilitate pe termen lung și te-ar proteja de creșterile neprevăzute.

- Dacă preferi predictibilitatea bugetului

Un credit cu dobândă fixă este ideal pentru cei care doresc predictibilitate în gestionarea bugetului lor lunar.

Faptul că știi exact cât vei plăti în fiecare lună îți oferă siguranța necesară pentru a planifica alte cheltuieli și investiții. Este potrivit pentru cei care au venituri fixe sau preferă să evite surprizele financiare.

- În cazul unei situații economice instabile

Dacă te afli într-un context economic incert, cu inflație ridicată și dobânzi volatile, dobânda fixă te poate proteja de riscurile externe.

Într-o perioadă instabilă din punct de vedere economic, ratele dobânzii variabile pot fluctua dramatic, crescând costurile creditului pe termen lung. Un credit cu dobândă fixă elimină acest risc și îți asigură stabilitate financiară, indiferent de ce se întâmplă pe piață.

Cum găsim cea mai bună dobândă din piață

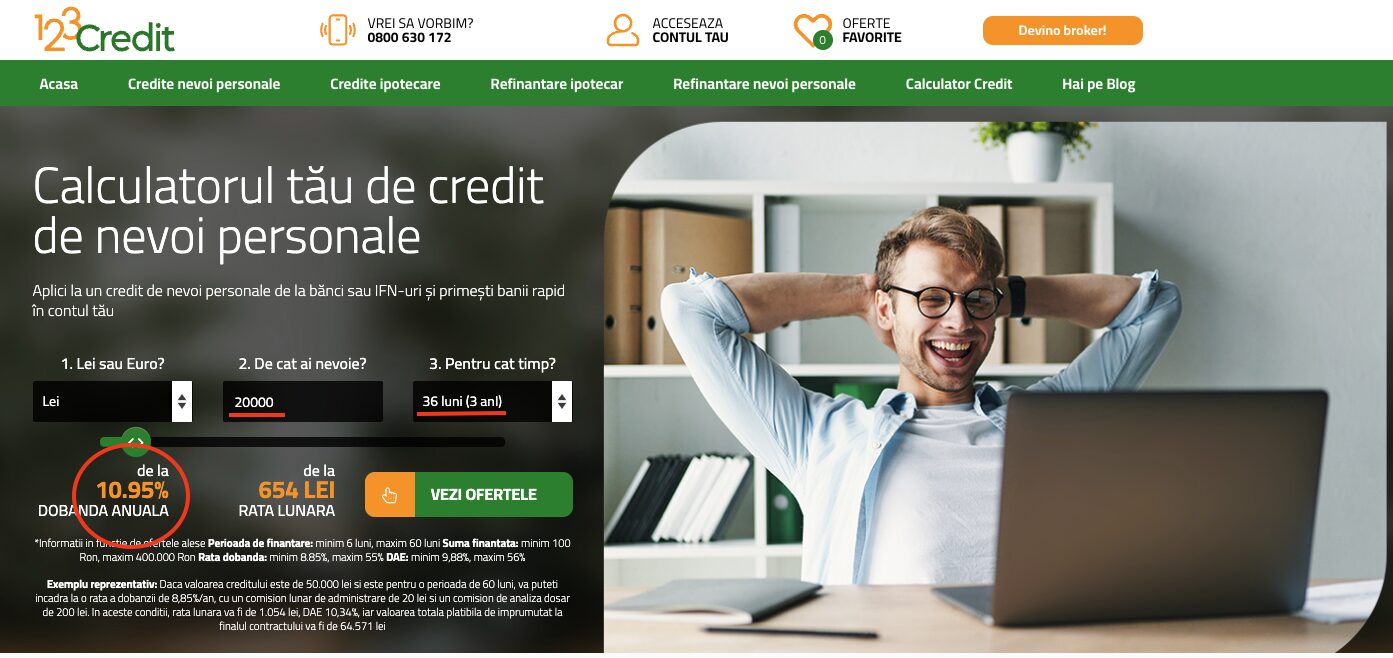

Să luăm un exemplu concret în care folosim comparatorul de pe platforma noastră pentru a analiza și compara ofertele de credite de nevoi personale cu dobanda fixa.

Avem nevoie de 20.000 de lei, pe care vrem să-i dăm înapoi în 3 ani (sau 36 de luni). Deja ne putem face o idee despre ce dobânzi vom găsi: de la 10.95% anual.

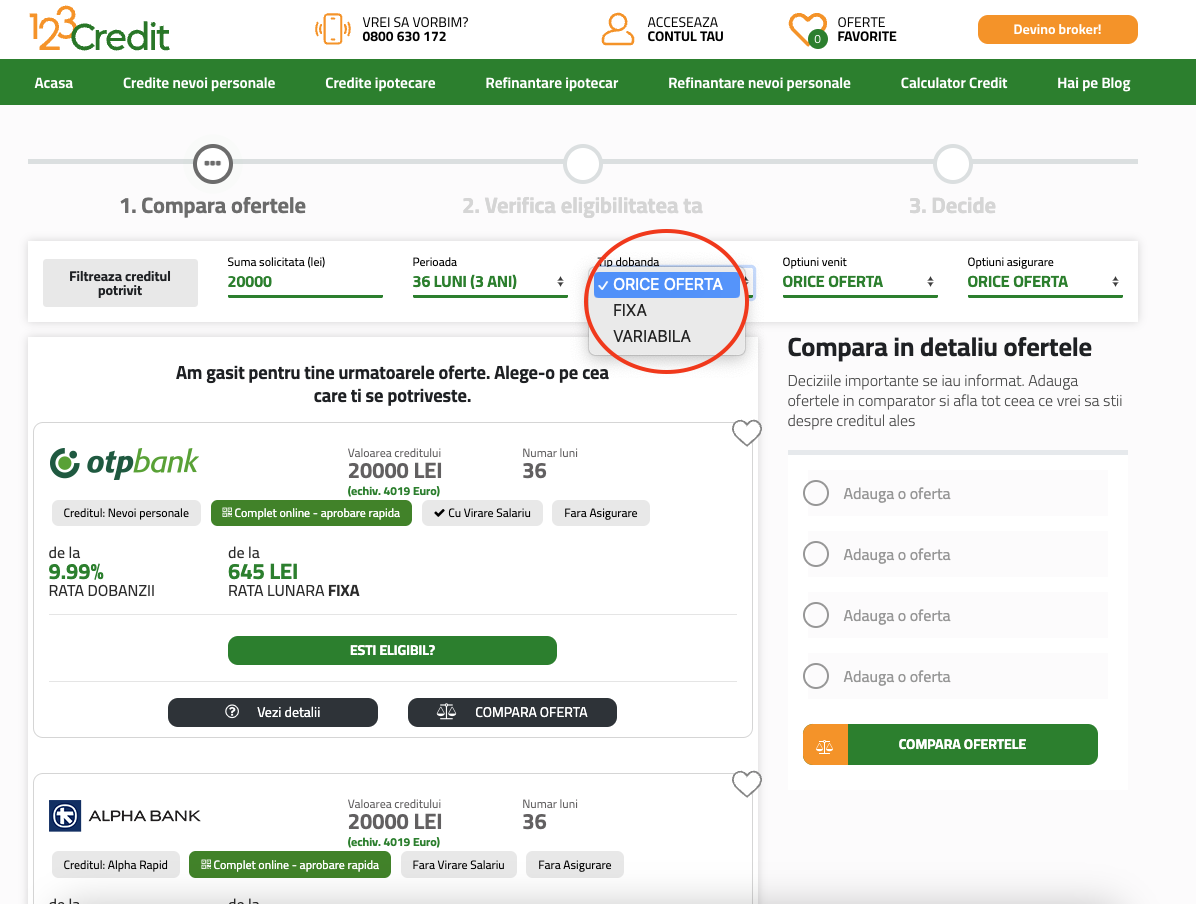

La pasul următor, putem filtra rezultatele după tipul dobânzii: fixă, variabilă sau oricare.

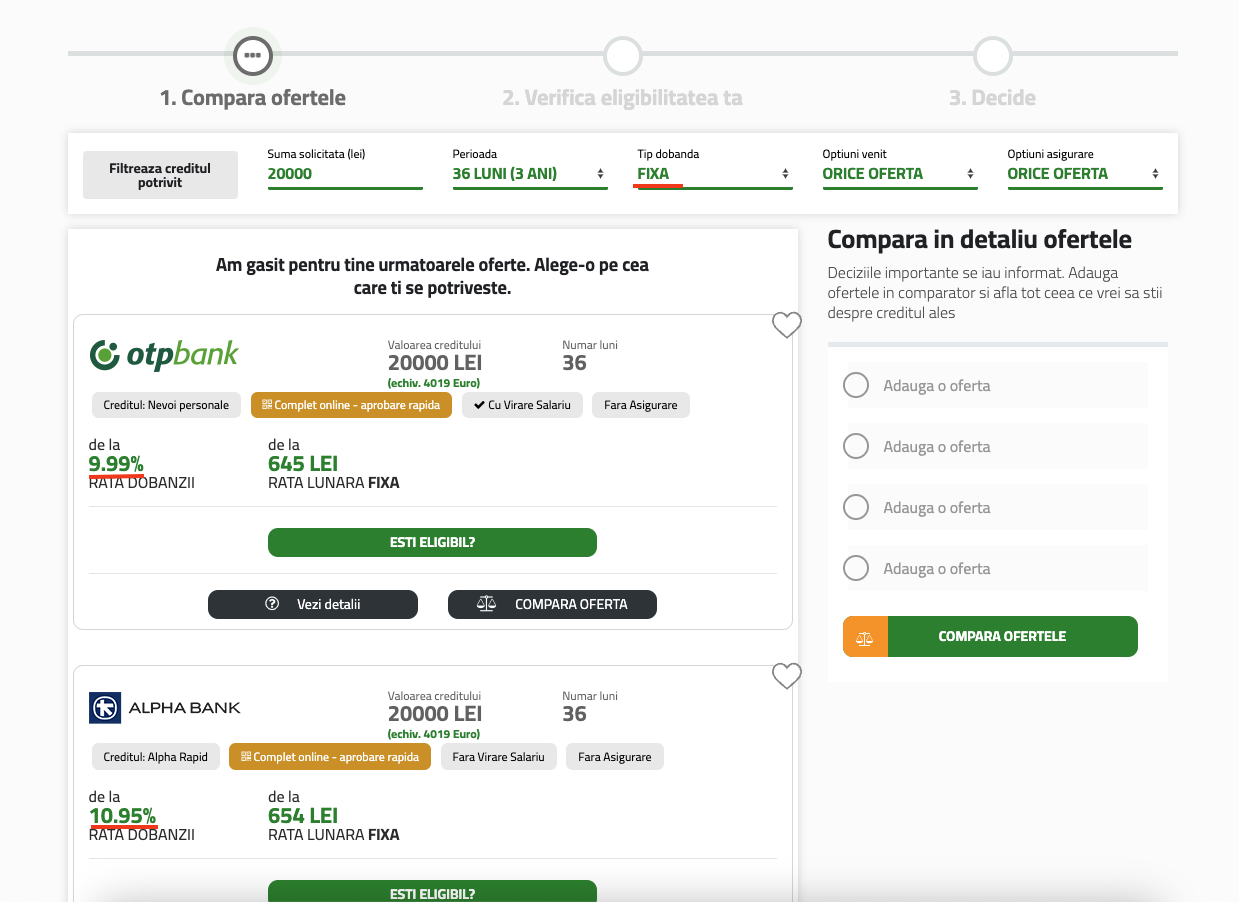

După ce selectăm dobanda fixa, lista ofertelor se va actualiza și vom vedea doar ofertele de credite nevoi personale cu dobanda fixa:

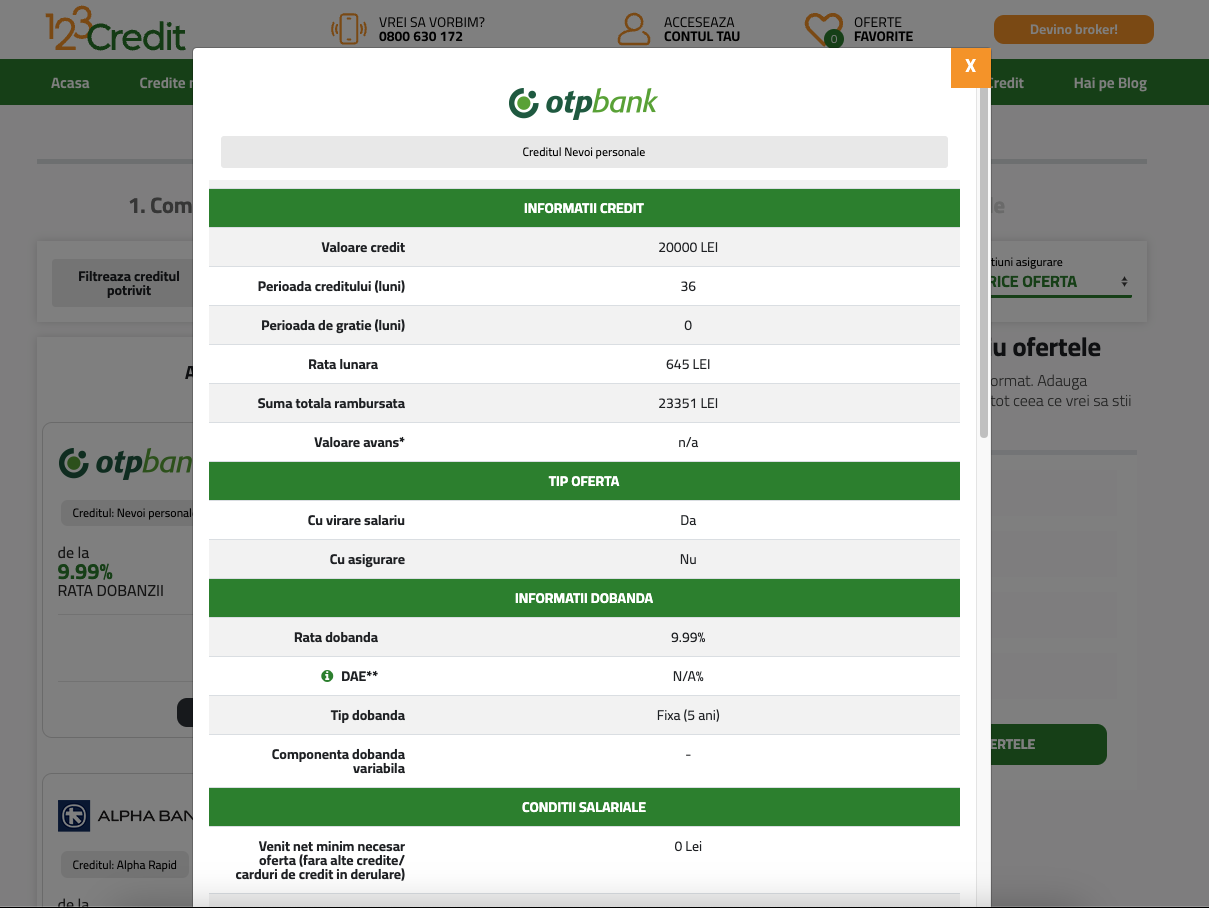

Acum putem alege până la 4 oferte pentru a le putea compara sau putem citi mai multe despre o ofertă anume care ne-a atras atenția, folosind butonul ‘Vezi detalii:

Asta ne permite să accesăm informații în plus despre credit, precum DAE, rata dobânzii, tipul dobânzii, veniturile acceptate ș.a.m.d.

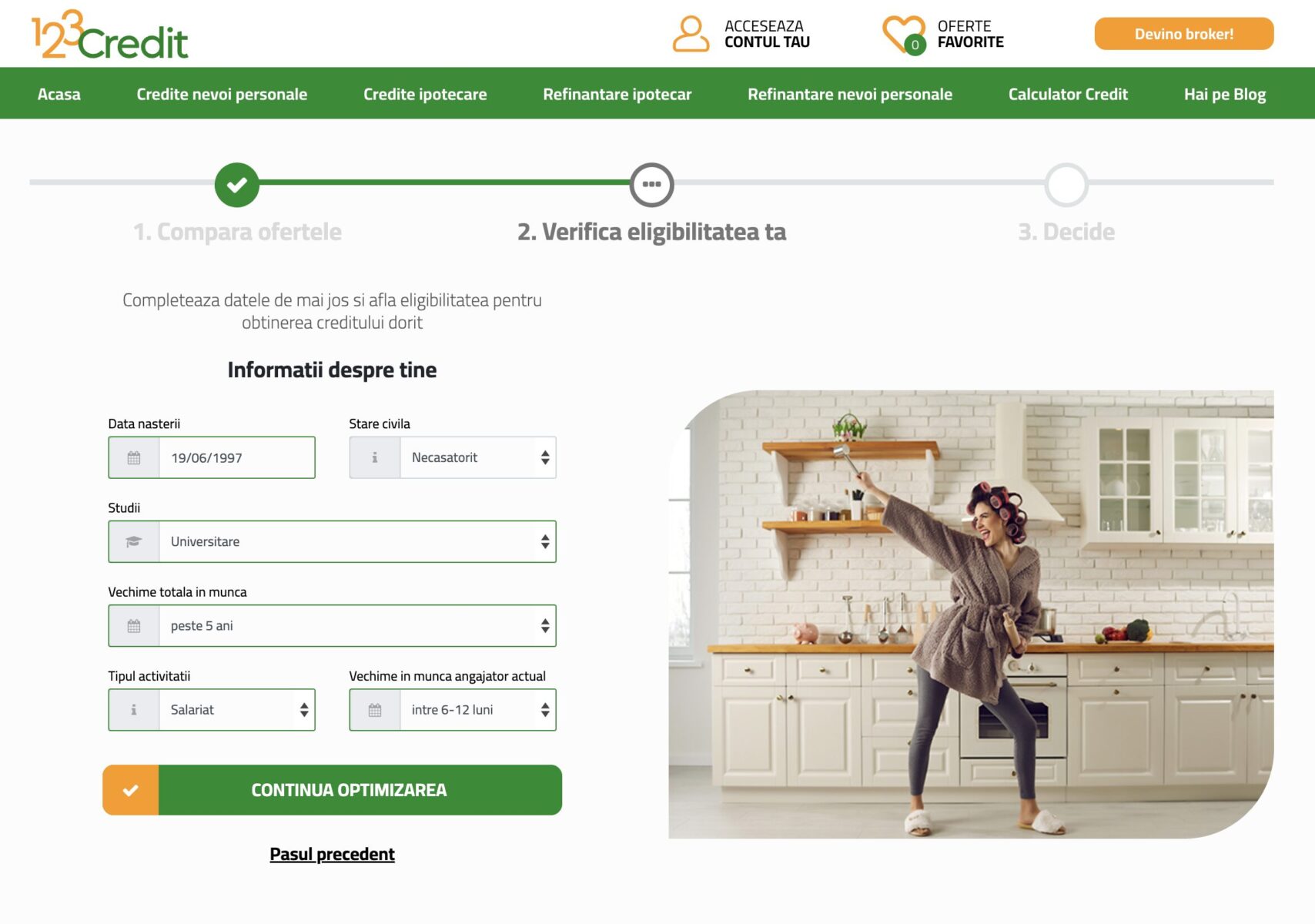

Odată aleasă oferta, următorul pas este verificarea eligibilității:

Comparatorul de credite nevoi personale va avea nevoie de câteva date din partea ta, precum: vârstă, nivelul studiilor, vechimea în muncă sau vechimea la actualul angajator.

După aceste etape necesare, cererea de contractare a creditului de nevoi personale este trimisă, iar un specialist în credite te va contacta pentru următorii pași.

Concluzii

Alegerea unui credit de nevoi personale cu dobanda fixa poate fi o decizie inteligentă dacă vrei stabilitate și siguranță financiară pe durata creditului. Ratele lunare sunt predictibile și ești protejat împotriva fluctuațiilor dobânzilor de pe piață, fiind ideal în special în perioade de incertitudine economică sau atunci când dobânzile sunt în creștere.

Totuși, este important să cântărești și dezavantajele unui astfel de credit, cum ar fi costurile inițiale mai mari și lipsa de flexibilitate în fața scăderii dobânzilor. În funcție de evoluția pieței și de nevoile tale financiare, refinanțarea ar putea fi o soluție viitoare pentru optimizarea costurilor.

Indiferent de opțiune, folosirea unui comparator de credite precum cel oferit de 123Credit îți oferă acces rapid la cele mai bune oferte de pe piață, astfel încât să poți lua o decizie informată și avantajoasă pentru situația ta financiară.

Intră acum și explorează ofertele de credit de nevoi personale cu dobanda fixa.

Întrebări frecvente

- Care sunt avantajele unui credit de nevoi personale cu dobanda fixa?

Principalele avantaje sunt stabilitatea ratelor lunare și protecția împotriva fluctuațiilor pieței financiare.

- De ce dobânda fixă poate fi mai mare la început decât dobânda variabilă?

Băncile includ un risc în dobânda fixă pentru a acoperi posibilele fluctuații pe termen lung, ceea ce poate duce la o dobândă inițială mai mare.

- Când este indicat să aleg dobânda fixă pentru un credit de nevoi personale?

Dobânda fixă este ideală în perioade de creștere a dobânzilor pe piață sau când ai nevoie de stabilitate în bugetul tău.

- Pot refinanța un credit cu dobândă fixă?

Da, poți refinanța un credit cu dobândă fixă dacă dobânzile de pe piață au scăzut și dorești să beneficiezi de o ofertă mai avantajoasă.

- Ce este mai avantajos, dobânda fixă sau variabilă?

Alegerea depinde de preferințele tale și de condițiile pieței. Dobânda fixă oferă stabilitate, în timp ce dobânda variabilă poate fi avantajoasă în perioade de dobândă scăzută, dar implică riscuri de creștere.

Comenteaza

You must be logged in to post a comment.