Ce poti afla in acest articol?

- 1 In cazul ROBOR putem spune chiar ca am avut parte de o crestere accelerata.

- 2 Prin urmare, ce este de facut in aceasta situatie si cum facem fata cresterilor accelerate ale costurilor de plata ale creditelor cu dobanda variabila?

- 3 ➡️ Sa luam un exemplu:

- 4 🧐 Ce presupune refinantarea cu dobanda fixa a unui credit ipotecar sau Prima Casa si cat costa aceasta operatiune?

- 5 Din acest punct, analiza creditului de refinantare urmeaza cursul normal al unui credit ipotecar:

- 6 ❗Refinantarea unui credit ipotecar vine si cu niste costuri pe care va trebui sa le iei in calcul.

Pentru a crea predictibilitate si a scapa de teama costurilor imprevizibile cu ratele, exista o solutie: refinantare credit ipotecar.

Anul 2022 este marcat de evolutii negative

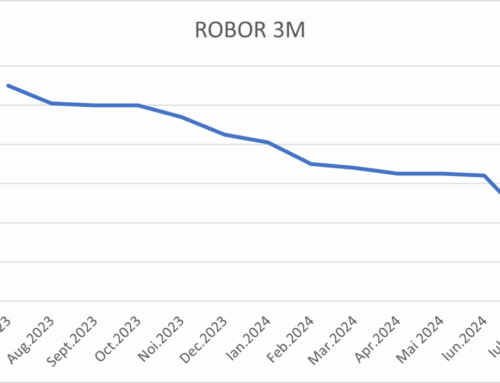

In Romania principalele evolutii au fost ale indicilor care intra in componenta dobanzilor variabile aplicate creditelor consumatorilor, si anume ROBOR (Romanian Interbank Offer Rate) si IRCC (Indicele de Referință pentru Creditele Consumatorilor), inca de la inceputul anului cei doi indici aflandu-se pe o panta ascendenta.

In cazul ROBOR putem spune chiar ca am avut parte de o crestere accelerata.

Aprecierea acestor indici a dus la cresterea ratelor creditelor cu dobanda variabila

In cazul creditelor cu dobanda variabila calculate pe baza IRCC, ratele lunare au crescut cu pana la 18.5%

Impactul cel mai mare al acestor cresteri s-a reflectat cel mai mult in cazul creditelor ipotecare si Prima Casa, unde clientii au asistat la cresteri de sute de lei de la trimestru la trimestru.

Prin urmare, ce este de facut in aceasta situatie si cum facem fata cresterilor accelerate ale costurilor de plata ale creditelor cu dobanda variabila?

Prin urmare, ce este de facut in aceasta situatie si cum facem fata cresterilor accelerate ale costurilor de plata ale creditelor cu dobanda variabila?

Pentru a crea predictibilitate si a putea sa ne organizam bugetele de cheltuieli, fara teama unor ajustari neprevazute din 3 in 3 luni, o solutie in momentul de acesta este sa

Intr-adevar, si dobanzile fixe aplicate creditelor ipotecare au cunoscut o crestere medie de pana la 55%, de la valori de aproximativ 4.5% la inceput de an la valori medii in jurul valorii de 7% in prezent.

Dar in conditiile in care ratele de dobanda calculate folosind ROBOR ating valori medii care tind spre +10%, iar ratele de dobanda calculate in baza IRCC au perspective de +8% in urmatoarele doua trimestre, o refinantare la o dobanda fixa de ~7% poate fi o optiune care sa aduca predictibilitate pe cel putin 5 ani.

➡️ Sa luam un exemplu:

Avem un credit ipotecar la care mai avem de platit un sold de 300,000 lei, pe o perioada de 25 de ani:

ℹ️ Daca la acest credit avem o dobanda variabila calculata cu ROBOR, aceasta poate fi in procent de 11% in prezent, ceea ce implica o rata medie lunara in valoare de aproximativ 2,940 lei.

ℹ️ Daca pentru acelasi credit avem o dobanda variabila calculata cu IRCC, in prezent platimi o rata lunara de aproximativ 1,870 lei, dar perspectiva inceputului de 2023 pozitioneaza nivelul ratei la o valoare mai mare de 2,400 lei

ℹ️ In cazul unei dobanzi fixe medii de 7%, pentru acelasi imprumut refinantat, rata medie lunara este la o valoare de aproximativ 2,120 lei, si va ramane neschimbata pentru o perioada medie de pana la 5 ani, in functie banca aleasa.

🧐 Ce presupune refinantarea cu dobanda fixa a unui credit ipotecar sau Prima Casa si cat costa aceasta operatiune?

Primul pas ce trebuie facut este sa faci o analiza a ofertelor de credit ipotecare cu dobanda fixa si sa o alegi pe cea care se potriveste cel mai bine cu nevoia ta.

In acest pas poti arunca o privire si pe 123Credit.ro

Odata ce stii care este oferta creditului de refinantare, vei putea aplica 100% online pentru preaprobarea financiara, 123credit.ro va trimite cererea ta la banca si va programa vizita ta in sucursala pentru solicitarea unei adrese de refinantare.

Daca creditul pe care il refinantezi este un credit Prima Casa, inainte sa ajungi la banca pentru solicitarea adresei de refinantare, trebuie sa trimiti o solicitare

Dupa ce primesti adresa de refinantare de la Ministerul de Finante, mergi cu aceasta la banca de unde ai luat creditul Prima Casa, unde soliciti emiterea si de catre ei a unui acord de refinantare.

Din acest punct, analiza creditului de refinantare urmeaza cursul normal al unui credit ipotecar:

Analiza si aprobarea financiara

Evaluarea proprietatii pentru care ai luat creditul ipotecar pe care il refinantezi

Analiza actelor de proprietate ale imobilului

Aprobarea finala a dosarului de credit de refinantare si semnarea noilor contracte

❗Refinantarea unui credit ipotecar vine si cu niste costuri pe care va trebui sa le iei in calcul.

Acestea sunt:

🟡 Comisionul de analiza dosar. Mare parte dintre banci au comision de analiza ZERO pentru creditele de refinantare, dar la unele banci acesta poate ajunge pana la 1,600 lei

🟡 Taxa de evaluare a proprietatii. Aceasta este de ~500 lei daca vorbim de un apartament si pana la 1,000 lei daca evaluarea se va face pentru o casa cu teren

🟡 Politele de asigurare PAD si Facultativa pentru primul an. Daca avem polite de asigurare de locuinta active, le putem cesiona catre banca unde vom face refinantarea. Daca nu avem polite de asigurare de locuinta active, vom avea de achitat 20 de euro pentru polita anuala PAD si aproximativ 0.1% din valoarea evaluata a locuintei pentru polita anuala Facultativa. Spre exemplu, daca facem refinantarea pentru un apartament cu 2 camere care are o valoare de piata evaluata de 400,000 lei, politele de asigurare de locuinta pentru primul an ne vor costa ~100 lei polita PAD (20 de euro la cursul BNR din ziua platii) si ~400 lei polita Facultativa. Deci un total pentru primul an de aproximativ 500 lei

🟡 Taxele de transfer al banilor din credit catre banca de unde se refinanteaza, pot ajunge pana la 400 de lei

🟡 Taxele notariale de schimbare a ipotecilor. Acestea difera in functie de proprietatea ipotecata, dar daca ne raportam la acelasi credit de 300,000 de lei, taxele notariale vor ajunge la o valoare de aproximativ 1,650 lei

🟡 Taxele notariale de radiere a ipotecilor avute de banca de unde refinantam, in functie de biroul notarial si numarul cartilor funciare ale proprietatii, pot fi intre 350 lei si 1,000 lei

Cand vine vorba de costurile de refinantare a unui credit, Prima Casa vine cu un avantaj. Acesta este depozitul colateral de 3 rate de dobanda, constituit la momentul semnarii contractelor si care, dupa ce se face refinantarea, va fi lichidat iar banii acestia vor amortiza o parte din costurile de refinantare.

Spre exemplu, pentru un credit Prima Casa imprumutat acum 5 ani, care initial a avut o valoare de 330,000 de lei, s-a constituit un depozit colateral de aproximativ 2,500 lei.

In momentul de fata cel mai indicat este sa incercam sa securizam bugetul de cheltuieli, creand o predictibilitate a platilor lunare.

Si cum ratele lunare ale creditelor sunt unele dintre cele mai mari plati pe care le facem, este oportun sa blocam cresterile ulterioare alegand sa refinantam creditele cu dobanda variabila prin cea mai buna oferta de credit cu dobanda fixa pe care o putem accesa.

Prin urmare, ce este de facut in aceasta situatie si cum facem fata cresterilor accelerate ale costurilor de plata ale creditelor cu dobanda variabila?

Prin urmare, ce este de facut in aceasta situatie si cum facem fata cresterilor accelerate ale costurilor de plata ale creditelor cu dobanda variabila?

Comenteaza

You must be logged in to post a comment.